Cet article n’est pas en rapport avec une société cotée.

Nous allons prendre un peu de hauteur et essayer de comprendre pourquoi alors même que l’économie semble proche d’entrer en récession, tout au moins sur certains aspects, la bourse continue de caracoler sur ses plus hauts aux Etats-Unis et même en France.

La situation est d’ailleurs presque fascinante à ce sujet : les déficits continuent d’exploser, l’inflation continue de faire des ravages, la situation géopolitique est pour le moins très tendue … Et malgré tout les indices battent des records chaque semaine.

Ce qui se passe est résumé dans cette vidéo des publications Agora : « indices au plus haut : lequel s’effondrera en premier ? ». Ce trimestre 2024 sera l’un des plus haussiers de l’histoire. Nous nous dirigeons vers une vingtième semaine de hausse depuis le 30 Octobre 2023 (je n’ai pas vérifié les chiffres pour cette dernière semaine).

Pour lutter contre l’inflation, les banques centrales gardent leur taux à des niveaux relativement élevés, ce qui entraine la faillite de nombreuses entreprises notamment en France comme expliqué dans cette autre vidéo des publications Agora présentée par Philippe Béchade : nous sommes dans des niveaux plus observés depuis 2018.

Comment faire sens de ce qu’il se passe actuellement sur les marchés ?

L’une des vidéos qu’il convient de regarder à ce sujet est celle de Loïc Abadie : il fait part de situations contrastées en fonction des pays avec des valorisations parfois très intéressantes, notamment au Japon et à Hong Kong. Nous aurons l’occasion d’en reparler dans de prochains articles.

La liquidité s’explique avant tout par les Repos (Repurchase Agreements) qui sont toutefois en baisse significative. Le cycle économique a été perturbé par des injections massives de liquidités, ce qui explique le paradoxe actuel d’absence de récession.

Une autre source d’inspiration est celle du Professeur Chevallier disponible ici qui met en avant une bulle monétaire et prédit une crise imminente sur les banques américaines.

Selon lui : « cette crise bancaire américaine qui s’annonce ne sera pas l’apocalypse mais une crise majeure, potentiellement plus dévastatrice que celle de 2008-2009, et elle devrait se produire très, très prochainement avec une date critique fin… mars ! »

Le Professeur Chevallier est très très fort : il a prédit 25 des 2 dernières crises bancaires.

Plus sérieusement, les données de ce blogueur sont pertinentes et son analyse est cohérente. Mais il se focalise principalement sur les banques françaises, principalement Société Générale et BNP Paribas pour montrer que ces banques sont en faillite.

Il faut quand même prendre la mesure du déficit américain avec une création monétaire de l’ordre du trilliard tous les 100 jours.

A mon sens, l’une des sources de prévision macro les plus intéressantes est celle de David Hunter.

Le personnage détonne légèrement dans l’univers des influenceurs boursiers : avant tout, il s’agit d’un contrarien. Il communique principalement par Twitter et au travers de différentes interviews qui sont relayées sur des chaînes Youtube d’investissement.

Il est assez âgé et donc offre une perspective large couvrant plus de 50 ans de carrière avec ce que cela implique en matière de krachs et de connaissances du comportement humain.

David Hunter ne s’intéresse qu’au marché américain, partant du principe raisonnablement qu’il est le marché de référence et qu’il mène le marché mondial. Il prend soin de préciser qu’il ne s’intéresse pas à certaines classes d’actifs, en particulier le monde des cryptos.

La thèse principale de David Hunter est celle d’un « meltup » imminent, c’est-à-dire d’une explosion à la hausse de la valorisation des actifs du S&P 500 et du Nasdaq, un peu ce que connait Nvidia mais généralisé à l’ensemble des valeurs. On parle d’une hausse très importante, presque parabolique :

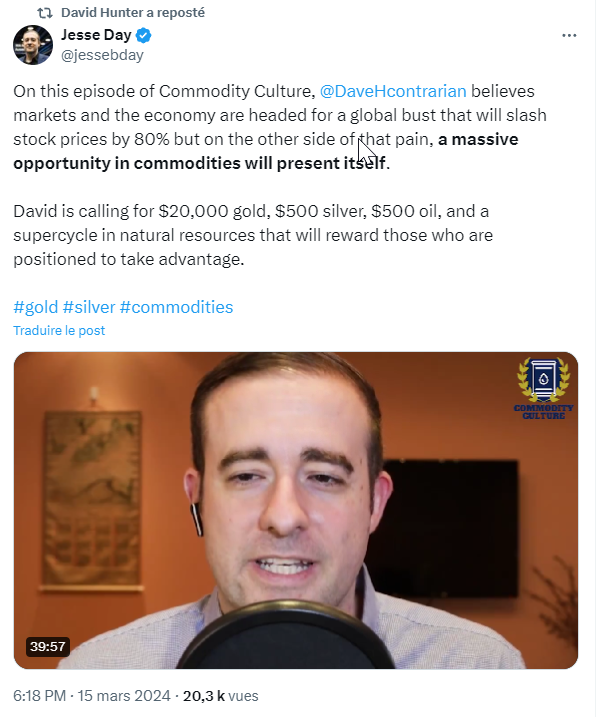

Cette hausse verticale serait suivie d’un « bust », c’est-à-dire d’un dégonflement extrême pouvant atteindre 80% de la valeur des actifs.

A la suite et même pendant cette dépression économique, les autorités monétaires déclencheront la planche à billets dans des conditions jamais vu jusqu’alors ce qui impliquera une inflation très forte (supérieure à 10%) pendant plusieurs années.

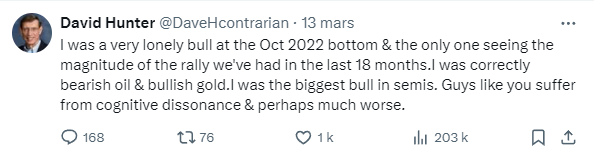

Cela peut sembler paradoxal. Pourtant, je peux attester, pour l’avoir suivi depuis plus de 2 ans que David Hunter a été persistant dans ses prévisions macroéconomiques, en particulier en 2022 où la perspective d’une simple poursuite de la hausse semblait absurde.

Je me rappelle qu’il a été et continue d’être haussier sur les métaux précieux, en particulier l’or et l’argent. J’ai longtemps pensé que les grandes banques américaines contrôlaient suffisamment les cours par l’intermédiaire de leur organisation criminelle, le COMEX, pour que cela n’arrive pas tout de suite. La récente hausse des cours m’a finalement donné tort.

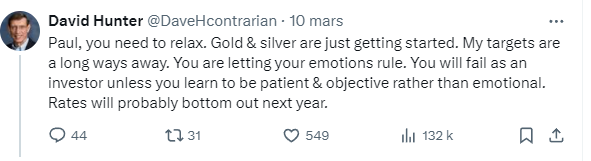

Avant le « bust » donc sur cette année 2024, il estime que l’or pourrait monter à 3000 dollars l’once, l’argent à 50 voire 60 dollars l’once (ce qui correspond à un doublement) et le cuivre à 6 dollars (le kilo).

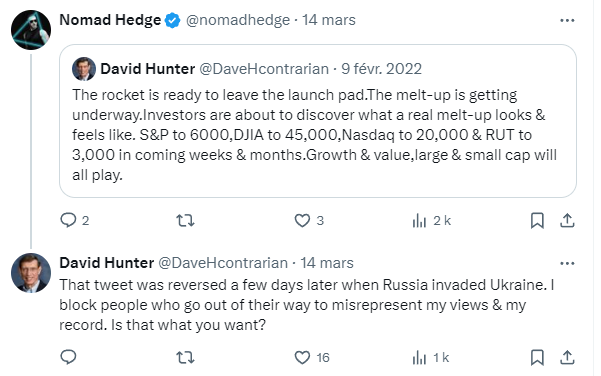

Bien entendu, l’un des reproches que l’on puisse lui faire (et qui est l’occasion de querelles fréquentes sur X) est que ses prédictions sont parfois à un horizon très lointain. Ainsi, voici ce qu’il écrivait déjà en Février 2022 :

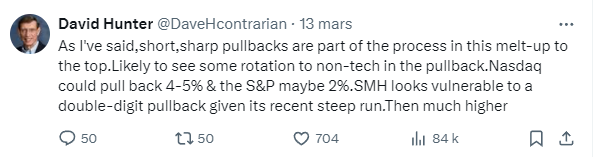

Par ailleurs, ce chemin vers une hausse parabolique, sera marquée par de brèves périodes de consolidation :

Il faut bien comprendre que, selon Hunter, à la suite de la crise (le « bust ») à venir, un grand marché haussier se présentera pour les matières premières, secteur dans lesquels il inclut l’industrie des semi-conducteurs.

En résumé, nous aurons, toujours selon David Hunter :

- Cette année 2024, à très court terme, une augmentation significative des actifs financiers qui culminera en une période de hausse parabolique (« meltup ») très courte (quelques semaines tout au plus). Cela amènera les indices à des niveaux jamais vu ( S&P à 7000)

- Pendant cette période, les métaux précieux poursuivront leur hausse, l’or en particulier s’approchant des 3000 dollars l’once.

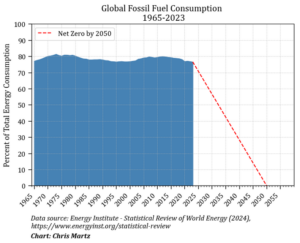

- David est au contraire assez pessimiste sur le pétrole. Il le voit baisser près de 60 dollars dans un avenir proche avant de tomber sur les 40 dollars. Ce qui n’est pas très compatible avec le portefeuille Power Trade !

- A la suite de ce « meltup », les indices vont progressivement s’écrouler jusqu’à aboutir à une situation de dépression qui touchera tous les actifs. Cette dépression économique et financière forcera les autorités à injecter des tombereaux d’argent comme jamais vu auparavant. Il se pourrait bien que l’impression monétaire dépasse les 20 000 milliards de dollars.

- A la suite de cette impression monétaire, l’économie sera partie pour une période de forte inflation (> 10%) qui profitera majoritairement aux commodités (pétrole, métaux et même semiconducteurs).

- David est très pessimiste pour la décennie des années 2030s où il estime que les problèmes d’impression monétaire ne pourront plus être glissés une fois de plus sous le tapis, ce qui amènera à une période d’hyperinflation généralisée.

Le marché américain dans son ensemble tiendra-t-il le cap des prévisions de David Hunter ? L’avenir le dira. Mais quoi qu’il arrive, une partie de la hausse déjà réalisée était difficile à imaginer, sauf à prendre en compte les prévisions de David Hunter.

Les « shorts » en cours sur les actions sont l’un des meilleurs moyens de prolonger voire d’accentuer la hausse des actions et un scénario similaire à celui d’un « meltup ».

En même temps, il faut reconnaitre que cela fait longtemps que cette prédiction existe. En matière d’investissement, le « timing » est clé et ce point ne joue pas en sa faveur :

Dans l’immédiat, il se pourrait bien que, comme le pronostique David Hunter, le marché haussier actuel ait une réserve d’air chaud pour le porter encore plus haut.

Je crois aussi et surtout à l’adage de Bruno Bertez : « les marchés sont conçus pour ‘bai$er’ le maximum de personnes le plus souvent possible ».

En ce moment même, sur les chaines économiques telles que BFM Business, le narratif est en train de changer vers une vue qui explique pourquoi les valorisations sont correctes. Au plus haut, l’enthousiasme sera à son comble et l’on parlera bien entendu d’un plateau permanent.